Chứng khoán EVS muốn phát hành tổng cộng hơn 108 triệu cổ phiếu, vốn điều lệ tăng thêm gần 1.100 tỷ đồng

Ngày 18/2 tới đây, Công ty cổ phần Chứng khoán Everest (mã chứng khoán: EVS) sẽ tổ chức họp ĐHĐCĐ thường niên năm 2022. Danh sách cổ đông dự họp đã được chốt vào ngày 20/1/2022.

Theo tài liệu đã công bố, nội dung đáng chú ý là kế hoạch phát hành cổ phiếu cho cổ đông hiện hữu. Cụ thể, EVS dự kiến chào bán hơn 103 triệu cổ phiếu cho cổ đông hiện hữu, tương ứng 100% tổng số cổ phiếu đang lưu hành. Mức giá chào bán được xác định là 10.000 đồng/cổ phiếu, thời gian thực hiện dự kiến trong năm 2022.

Nếu thành công chào bán toàn bộ số cổ phần trong đợt phát hành này, EVS sẽ thu về hơn 1.030 tỷ đồng. Công ty dự kiến sử dụng 50% (515 tỷ) bổ sung nguồn vốn cho hoạt động cho vay giao dịch ký quỹ; 30% (309 tỷ) cho hoạt động đầu tư, tự doanh; còn lại 20% (206 tỷ) được dùng bổ sung nguồn vốn cho hoạt động bảo lãnh phát hành chứng khoán, cung cấp dịch vụ tài chính, chứng khoán khác, mua sắm, thuê tài sản cố định (nếu có).

Song song với đó, trong năm nay, EVS cũng muốn phát hành hơn 5 triệu cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP), cũng với giá 10.000 đồng/cp.

Mục đích nhằm thu hút lao động có trình độ cao, tạo sự gắn bó và gắn kết lợi ích người lao động với lợi ích của công ty; tạo động lực cho cán bộ quản lý, người lao động giỏi hoàn thành nhiệm vụ, cùng nhau góp sức trong sự nghiệp phát triển của công ty; khuyến khích nâng cao vai trò, gắn kết trách nhiệm của cán bộ chủ chốt, cùng nhau chia sẻ thành công.

Số tiền 51,5 tỷ đồng thu được từ việc bán cổ phiếu ESOP sẽ được EVS sử dụng toàn bộ cho hoạt động cho vay ký quỹ và tự doanh.

Tổng cộng, vốn điều lệ của EVS sẽ tăng từ 1.030 tỷ đồng gấp hơn 2 lần lên gần 2.112 tỷ đồng.

Một tờ trình khác được xin ý kiến cổ đông trong lần đại hội này là phương án phát hành trái phiếu chuyển đổi riêng lẻ không kèm chứng quyền và không có bảo đảm, số lượng tối đa là 100.000 trái phiếu, mệnh giá 10 triệu đồng/trái phiếu. Giá trị dự kiến phát hành theo mệnh giá lên tới 1.000 tỷ đồng.

Trái phiếu có thể chuyển đổi thành cổ phần trong một hoặc nhiều đợt và chỉ được thực hiện sau 12 tháng kể từ ngày hoàn thành đợt chào bán trái phiếu.

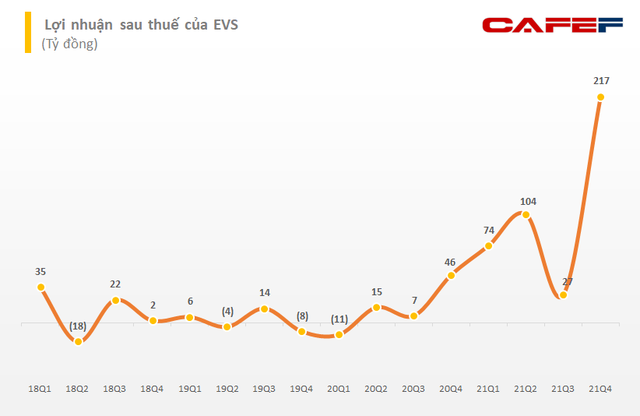

Về tình hình kinh doanh của công ty, sự biến động mạnh của thị trường chứng khoán trong năm 2021 là nguyên nhân chính ảnh hưởng đến hoạt động của các công ty chứng khoán nói chung và EVS nói riêng. Doanh thu hoạt động năm 2021 của EVS đạt 1.113 tỷ đồng, tăng 317 % so với doanh thu hoạt động năm 2020.

Trong đó, cơ cấu doanh thu hoạt động trong năm 2021 có sự dịch chuyển giữa doanh thu lãi từ các khoản cho vay và phải thu và doanh thu lãi từ các tài sản tài chính ghi nhận thông qua lãi/lỗ (FVTPL). Cụ thể, doanh thu lãi từ các tài sản tài chính ghi nhận thông qua lãi/lỗ (FVTPL) cả năm 2021 đạt 643 tỷ đồng, tăng 260% so với năm 2020, chiếm tỷ trọng gần 58% tổng doanh thu; tiếp đến là doanh thu lãi từ các khoản cho vay và phải thu năm 2021 đạt 105,7 tỷ đồng, gấp 2,7 lần năm 2020; doanh thu nghiệp vụ môi giới chứng khoán năm 2021 đạt 134 tỷ đồng, gấp gần 4,7 lần năm trước. Còn lại là doanh thu từ các hoạt động khác như lãi từ các khoản đầu tư nắm giữ đến ngày đáo hạn, lưu ký chứng khoán, tư vấn tài chính.

Kết quả, EVS báo lãi sau thuế năm 2021 xấp xỉ 422 tỷ đồng, gấp 7,4 lần thực hiện trong năm 2020.